华尔街测算:“存款迁移”只有1万亿

2026-02-10 20:25:21 · chineseheadlinenews.com · 来源: 华尔街日报

存款“搬家”从2025年中开始成了市场绕不开的话题:大额定存到期,会不会突然从银行体系流向股市、保险、甚至地产和消费?关于到期规模的传言从10万亿一路飙到70万亿,背后期待的其实是“更快的资金再配置”,足以改写不同资产的供需和定价。

据追风交易台,美国银行全球研究部分析师Michael Li在最新报告里把这个预期往回拉了一截,估计存款搬家规模约1万亿元,而不是10万亿元或更高。存款外流确实在发生,但节奏和体量更像“渐进式”,短期很难看到想象中的洪水。

美银表示,居民定存增速从过去常态的14%-16%抬升到18%-22%,累积出约4-5万亿元的“超额”定存,并将在未来逐步到期。问题在于,到期不等于迁徙。70%-80%仍会留在银行体系(再定存、转活期、偿还按揭等),用于消费的比例不超过10%,真正流向“非存款资产”的规模大约1万亿元。

报告给了两个最直接的落点:一是保险,如果其中5000亿元流向保险,足以让寿险销售端出现“看得见的”弹性;二是A股,哪怕相对>100万亿元市值、日均2.5-3.0万亿元成交看起来不大,但它是额外增量,还可能通过两融等杠杆放大对成交和情绪的影响。要检验这条链条是否真的在走,报告更看重几个“可跟踪”的数据:居民活期占比是否反转、非银金融机构存款增速与居民存款增速的背离、以及A股成交与两融、保险保费的同步变化。

先把规模“降噪”:市场讲10万亿,报告讲的是1-2万亿

美银首先处理的是一个沟通层面的噪音:定存每天都在到期、续作和支取,所谓“存款搬家”讨论的不是正常波动,而是“比正常大5-10倍、且更快”的集中外流——这才会对股市成交、保险销售、地产成交乃至消费形成明显扰动。

在这个定义下,报告给出的结论偏保守:存款外流并非不存在,但更像温和、分散的再配置,规模估计在1-2万亿元区间。它并不否认银行体系外的投资更活跃了,只是认为短期很难匹配市场对“巨量迁徙”的想象。

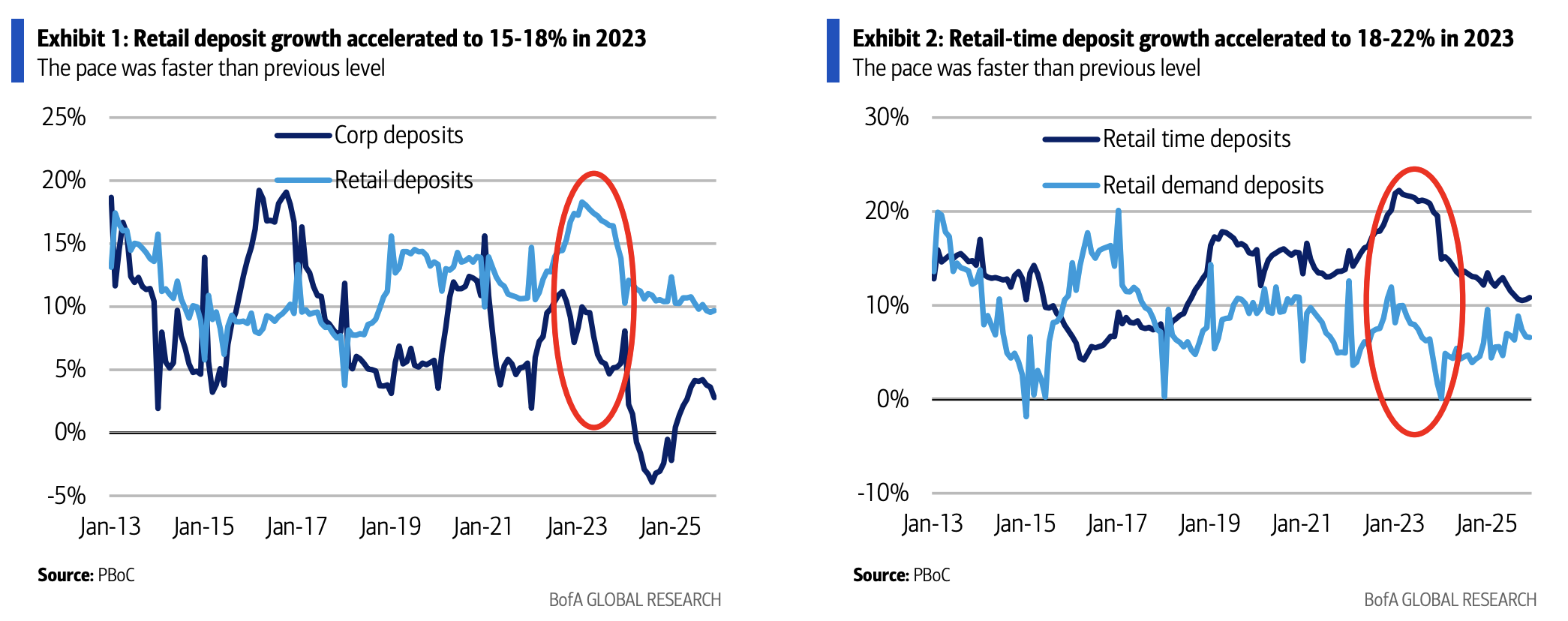

报告认为,搬家叙事之所以在2025年后升温,在2022-2023年那段时间定存扩张过快:居民存款同比增速从2018年末到2022年三季度的10%-14%,抬升到2022年四季度至2023年四季度的15%-18%;其中居民定存增速更明显,从14%-16%上到18%-22%。

基于季度口径的测算,报告估计2022年四季度到2023年四季度形成的“超额新增居民定存”约4-5万亿元,并提示这些超额定存的到期时间更集中在每年一季度。

到期不等于外流:七八成仍会留在银行体系

美银给出的核心判断之一,是把“可迁徙的量”从“到期的量”中切出来:即便有4-5万亿元超额定存逐步到期,也不会等比例流向银行体系外。

它给出的理由很具体:

居民的风险偏好并没有因为利率走低而显著上升,安全性仍排在第一位;

银行在居民端仍被视作“最可信的资产停靠地”;

地区发展不均衡使得部分人群对非存款金融产品的可获得性有限,哪怕想迁也未必有渠道;

宏观与就业安全感不足,使“到期就花掉”缺少前提。

落到去向上,报告把大头仍归入银行体系内部:低但稳定的新定存、提供灵活性的活期、以及还房贷;银行理财虽然收益可能更高,但“不保本”会卡住一部分需求。消费被放在较小的位置,报告估计用于消费的不超过10%,地产也不被当作主要出口,反而认为汽车销量可能更受益。

推动搬家叙事的另一条线索,是利率下行把“机会成本”摆到了桌面上:报告列举的当前水平是,活期利率0.05%;大行1年/3年定存利率约0.95%/1.25%,中小行约1.15%/1.30%。

但报告也强调一个现实约束:在低利率环境里,要同时满足“年化2%以上、低风险(最好保本)、流动性好”,对普通居民并不容易。于是,“找收益”并不会自动等价为“冲向高波动资产”,更可能在股票/基金/保险之间分流,而分流强度取决于市场情绪和可获得的产品形态。

1万亿的边际冲击:保险更敏感,A股靠成交量链条放大

报告对“1万亿仍有意义”的论证,主要落在两个行业的弹性上。

保险端更直接。报告举的对比是:若保险吸收5000亿元(按搬家规模的一半计算),寿险销售端的增量会很扎眼。它给出2025年中国平安寿险与中国人寿两家合计首年保费约4000亿元,并据市场份额推算全行业首年保费约1万亿元。若再叠加5000亿元资金流入,对销售增长会非常敏感。

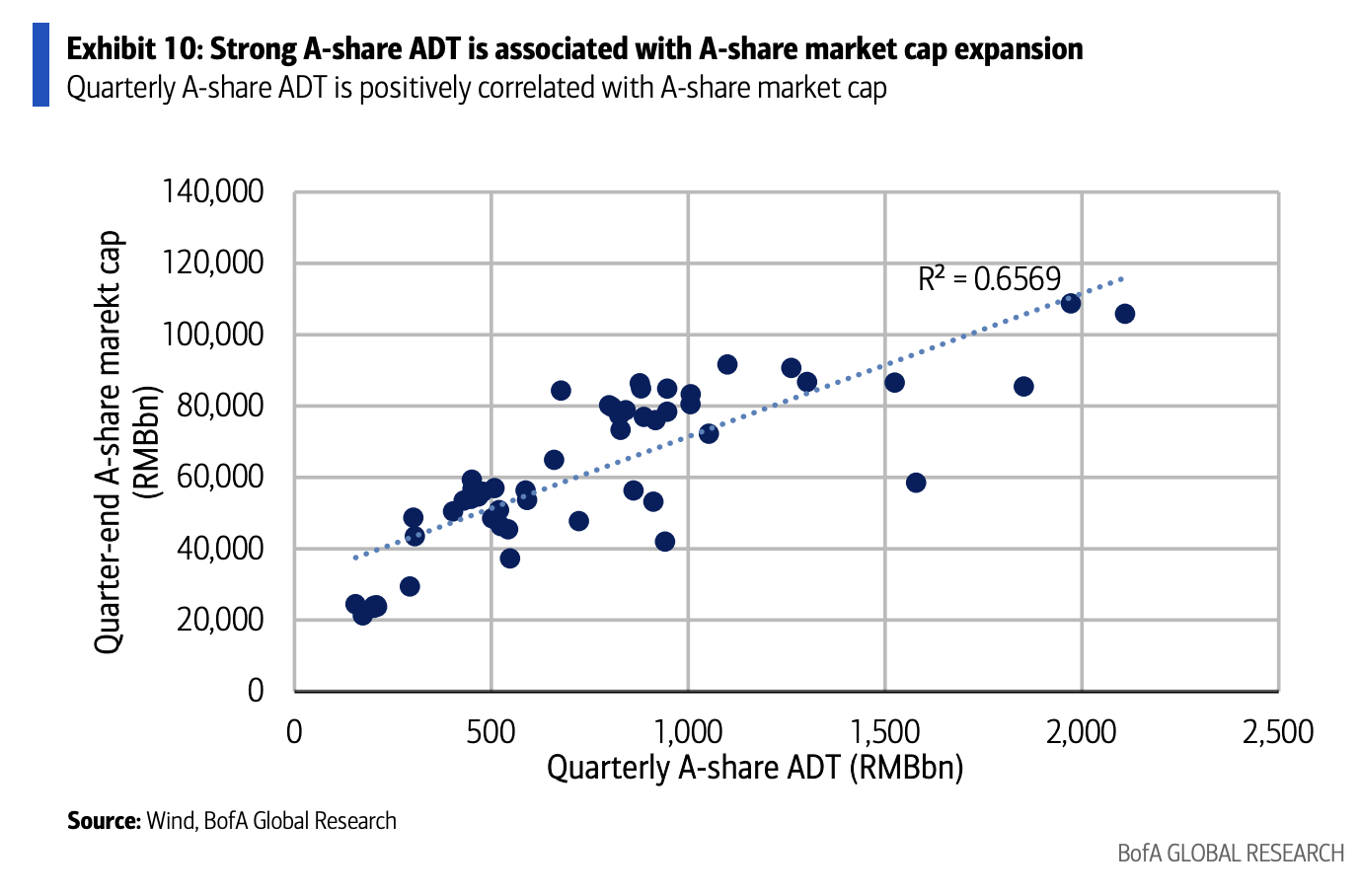

A股更依赖“成交—杠杆—市值”的链条。*报告承认5000亿或1万亿相对A股日均成交(1月一度到3.0万亿元)并不显眼,但强调它是正常资金增长之外的额外增量;同时A股市值与季度日均成交额存在正相关(报告给出的相关性R?为0.6569),成交抬升若能维持一个季度或更久,可能更容易带来市值扩张,两融也可能成为放大器。

想确认“搬家”是否在加速,盯三组数据就够了

美银提供的观察框架偏实用,核心是把“资金先变活、再出表、再入市/入保”的路径拆成可验证的信号:

居民活期占比是否上行。报告把它视作潜在搬家的前置信号:资金先从定存转为更灵活的活期,等待机会。它提醒,过去十年里类似的明显趋势主要出现在2016-2017年牛市,目前看到的是活期占比趋于稳定,但“还没看到强反转”。

居民存款增速与非银金融机构存款增速的背离。**报告认为这更能捕捉“从银行产品走向A股相关体系”的资金移动;并指出近6个月的变化显示已有部分居民存款进入股市。

股市与保险的高频活跃度。A股成交、两融、开户数据、股票/混合基金规模,以及保费增长(尤其是更能反映增量的首年保费口径)共同构成了“搬家是否更真实”的证据链。报告提到2026年初保险“开门红”销售偏强,以及A股成交与两融的抬升,都是值得继续跟踪的线索。