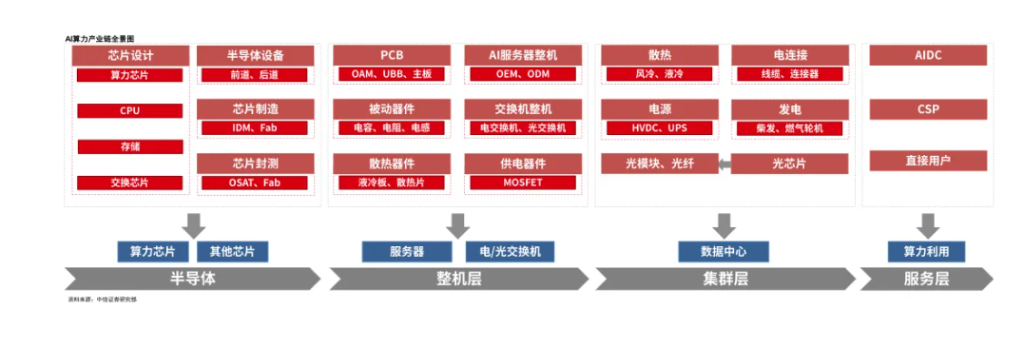

全球算力井喷,国产算力替代空间几何?

2025-11-30 21:25:15 · chineseheadlinenews.com · 来源: 中信证券

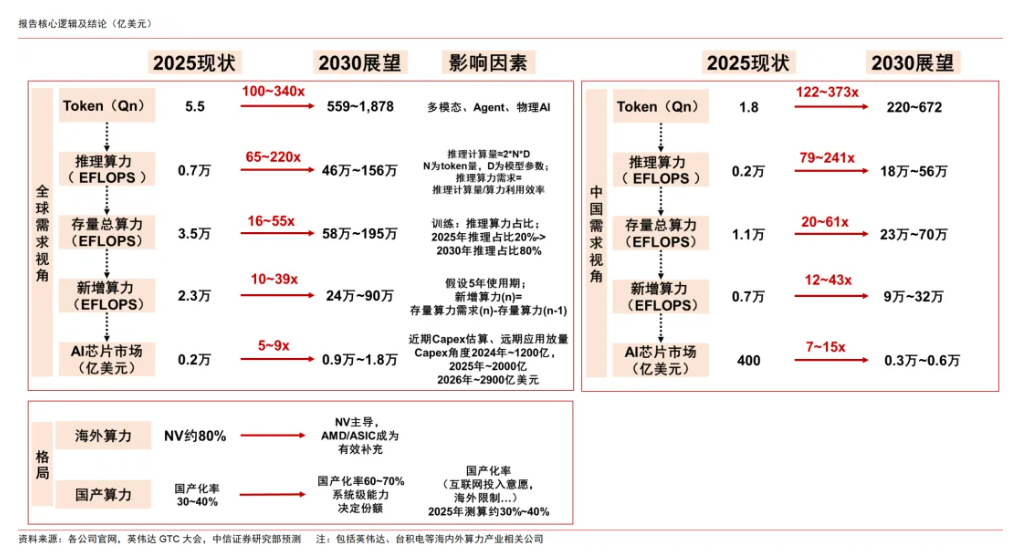

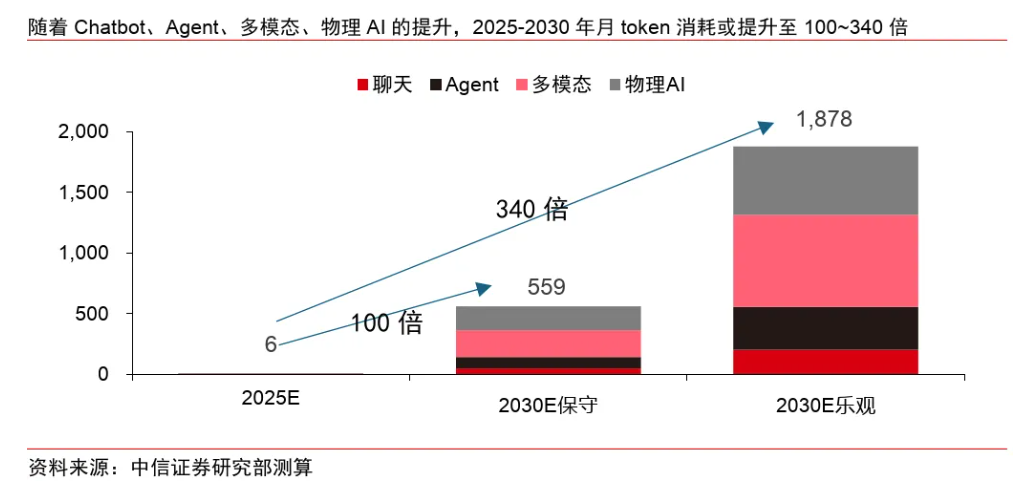

中信证券认为,2030年全球AI算力需求将激增,token消耗量预计增至2025年的100-340倍。而中国AI芯片市场辨模有望从2025年的350-400亿美元增长7-9倍,其中国产化率将从30-40%提升至60-70%。外资对中国科技股持股比例持续偏低,中国AI公司的投资吸引力或将进一步提升。

摘要

中美科技股大涨后回落,市场出现显著分歧:1)AI Capex见顶了么?美股科技股见顶了么? 2)国产GPU/ASIC能否实现替代和突围?2026年中国AI算力会是投资机遇么?

为了回答这些难题,中信证券研究部10余行业20余位分析师,持续贯穿中美AI全产业链开展研究,面向2030年的全球和中国AI市场,推出《2030人工智能展望》系列报告。本报告是第一篇,我们创造性地构建了一套完整测算框架:AI应用展望→token消耗量预测→需要的推理算力规模测算→需要的总算力规模→2030年新增算力规模→AI芯片市场空间展望。

我们认为,当前仍处于人工智能应用的早期。即便没有最终实现AGI,AI仍将释放互联网30年积累的数据红利,低成本提升知识和智能获取的便利性,从而提高效率和生产力。

我们预计,2030年的全球AI Capex有望在2025年的基础上增至5-7倍,中国AI Capex有望增至7-9倍。AI投资远没有见顶。但如美国AI投资出现季度波动,仍可能导致高估值的美股科技股出现大幅波动。外资对中国科技股持股比例持续偏低,未来如中国AI投资超预期,或技术进步超预期,中国AI公司的投资吸引力将进一步提升。

历史复盘:中美市场AI公司表现强劲,相关公司股价处于高位;市场分歧加剧

1)AI驱动美股三年牛市:2022年底至今,纳指上涨最高达140%,英伟达最高上涨达14倍。2025年初至11月27日,费城半导体指数(SOX)上涨39%。

2)中国AI资产上涨:部分受益于英伟达产业链,部分受益于DeepSeek和国产AI算力进展。年初至11月27日,A股市场扁模块/PCB分别上涨137%/65%。7月25日至11月27日,寒武纪/海光信息/中芯国际(H)分别上涨119%/58%/ 37%。

3)9月以来,OpenAI先后和甲骨文、英伟达、AMD、博通等签订累计超过1万亿美元的AI算力采购合同,市场分歧因此加大。

4)根据中信证券研究部前瞻组预计,美国四大CSP 2025年Capex合计将达到4060亿美元,同比增长61%;该Capex水平预测已超越这些公司的净利润但仍小于其经营性现金流。市场开始担忧全球Capex是否见顶,开始广泛类比当下与2001年科网泡沫的异同。

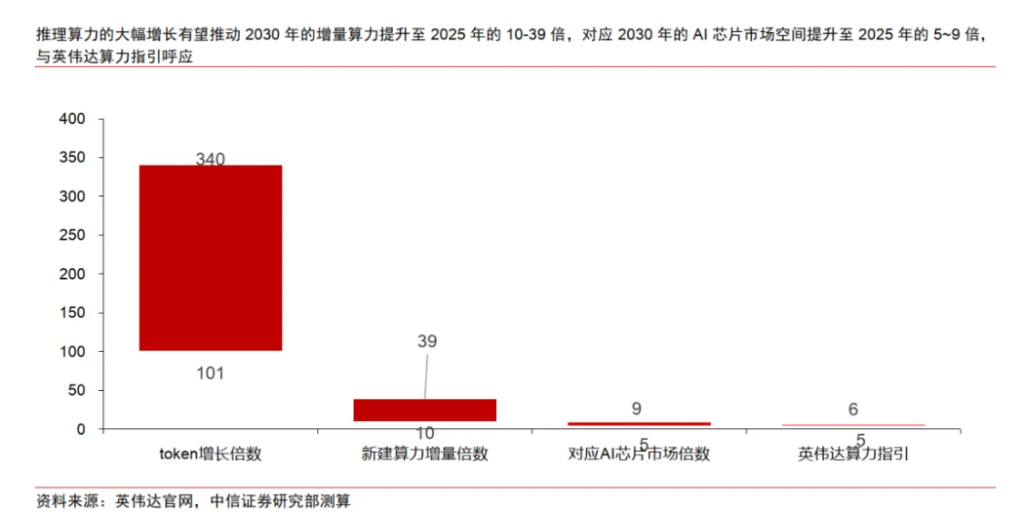

2030年全球AI算力测算:我们从AI应用和token用量入手,构建完整测算框架

尽管AI应用的商业模式仍处于探索初期,展望2030年,不难预测,聊天、AI Agent、多模态内容生成、自动驾驶和机器人等物理AI仍将消耗海量token。即便考虑到AI模型计算效率的提升、芯片运算能力的提升、以及部分算力用于训练模型而非推理等因素,我们依然可以得到如下研究结论:预计2030年全球token消耗或增至2025年的100~340倍;进而考虑模型参数量、芯片利用率等因素,预计2030年推理算力规模或增至2025年的65~220倍;考虑推理算力占比提升,预计2030年存量算力规模或增至2025年的16~55倍;假设芯片5年使用期,预计2030年增量算力规模或增至2025年的10~39倍;考虑单位算力降价,预计2030年AI芯片市场辨模或增至2025年的5~9倍,即2030年全球AI芯片市场空间或超1万亿美元。这一预测与英伟达等科技巨头的展望接近。

2030年全球AI芯片市场空间仍能增至2025年的5~7倍

我们依照上述核心测算逻辑,并补充供给、产业展望两个角度交叉验证,综合认为2030年全球AI芯片市场空间仍能增至2025年的5~7倍,达到万亿美金级别:

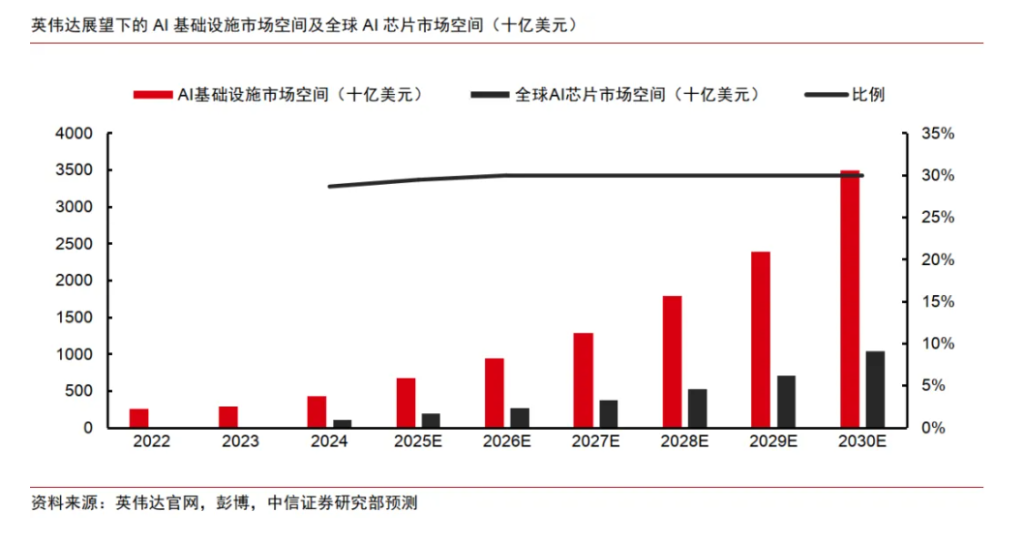

产业展望验证:英伟达预计全球AI基础设施空间从2025年的6~7千亿美金增长至3~4万亿美金,我们对应测算AI芯片空间从2千亿美金增长至万亿美金级别,增至5倍左右。AMD针对2030年AI数据中心市场也有类似预期。

供给视角验证:AI芯片的供给中短期可以参考CoWoS扩产节奏以及各芯片厂商的收入指引,中长期则需要观察各芯片厂商产品升级与单位算力降本趋势(单位算力成本降低趋势会约束需求爆发的节奏)。其结论是预计2030年全球算力增量约51万EFLOPS,对应AI芯片市场辨模约1.3~1.5万亿美元,是2025年的7~8倍。

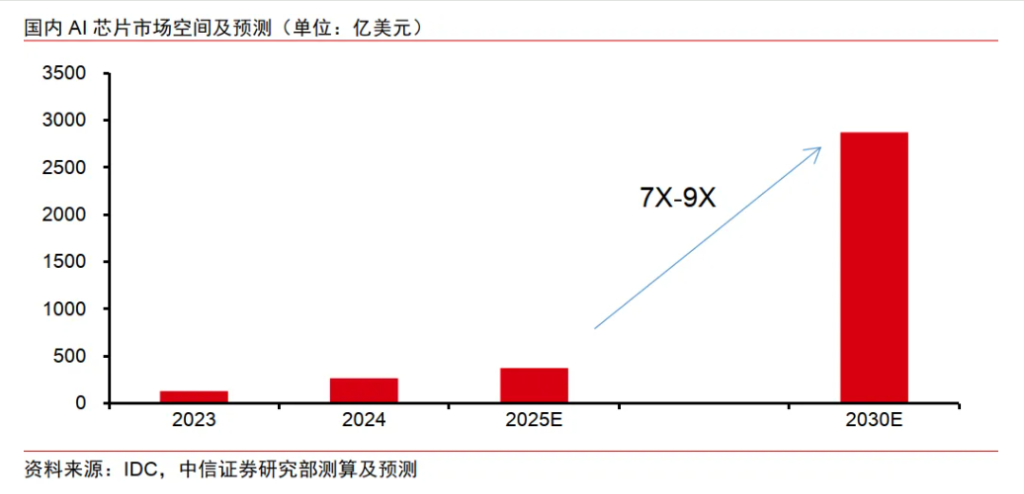

预计2030年的中国AI芯片市场辨模将在2025年350-400亿美元基础上,增至原来的7-9倍

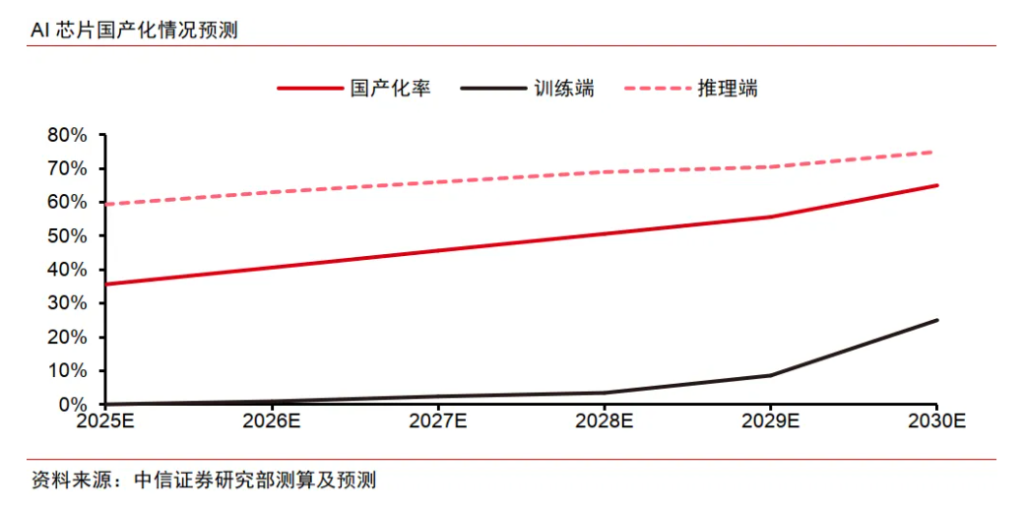

国产AI芯片:我们预计2030年的中国AI芯片市场辨模将在2025年350-400亿美元基础上,增至原来的7-9倍,增幅高于全球。中国AI芯片国产化率有望从2025年30~40%提升至2030年的60~70%水平。

当前国内厂商在AI领域资本开支绝对值显著低于美国,考虑到中国互联网厂商投入意愿提升,叠加中国厂商在应用端的优势,我们预计未来五年,中国AI芯片市场辨模将增至原来的7-9倍。在美国限售高端算力背景下,为满足国内算力需求,国产算力正加速突围:1)国产算力芯片厂商携手国产供应链正加速追赶;2)华为昇腾发布会也展示了突围新方向:通过超节点/集群能力弥补单卡性能差距。伴随国产算力厂商在单卡性能、软件生态、通信能力(超节点/集群)等方面持续取得突破,我们预计中国AI芯片国产化率有望从2025年30~40%提升至2030年的60~70%水平。这将使得国产AI芯片公司和算力产业链上下游公司显著受益。当前,国产AI算力公司交易属于“强预期、弱现实”,即收入和利润尚未显著体现,而估值快速提升。在这种情况下,国产AI算力公司的估值波动会较大,直到收入和利润增长逐步兑现。

国产AI算力产业链:国产AI芯片仍落后英伟达

国产AI算力产业链:国产AI芯片仍落后英伟达,导致AIDC功耗和散热面临压力,为液冷、AI电源等环节带来机遇。此外,输配电、柴发、存储、光通信、材料等更多领域都值得关注。

1)液冷:在AI服务器功耗和芯片功率大幅提升的背景下,液冷方案凭借更高的散热效率、更低的PUE(电能使用效率),正成为数据中心节能降耗的主流技术路径。我们预测,2027年全球液冷市场空间约858亿元;

2)AI电源:服务器电源功率密度提升对电压调节模块的拓扑结构、材料特性、冗余设计等提出更高的要求,相关电源模块产品有望迎来量价齐升的局面。AC/DC环节我们预测2026/2027年市场空间分别为585/957亿元;

3)输配电:巴拿马电源为代表的直流输电方案或成为未来发展方向。我们认为2025将是HVDC(High Voltage Direct Current,高压直流输电)爆发元年,我们预计HVDC方案2028年市场空间将达到431.5亿;

4)光通信:GPU带宽速率的持续提高+算力集群规模的不断扩大对高速/低功耗的数通光模块有着更高的需求。根据Lightcounting预测,2025年以太网光模块行业规模已经超过150亿美元;未来五年,该市场年复合增长率将达22%;

5)柴油发动机:凭借高稳定性、快速响应、体积较小等优势成为了数据中心备电需求直接受益者。我们测算2025/2026年全球数据中心备用电源用大缸径发动机销量分别为1.60万台/2.25万台。