黄金涨到多高才算高?

2026-02-02 20:25:17 · chineseheadlinenews.com · 来源: 华尔街日报

理论极限在8400美元。摩根大通假设,只要央行和投资者的名义购金需求保持在当前的1000亿美元水平,金价可能需要升至每盎司约8400美元,其实际购买的黄金吨数才会降至无法支撑涨势的水平。黄金的结构性牛市或许还远未触及崩溃点。

金价涨到多少才会“熄火”?摩根大通认为,理论极限在8400美元。

金属市场巨震之际,摩根大通大宗商品分析师Gregory Shearer团队发布最新研报,在重申6300美元/盎司的年底目标价的同时,提出了一个判断金价见顶的量化框架。

该行认为,黄金的中期框架植根于“需求吨位”。由于黄金的短期供应极其缺乏弹性,当需求激增时,金价必须上涨以试图恢复市场平衡。

Gregory Shearer写道:

“在投资者和央行的购买意愿(即名义资金流入)没有改变的情况下,只有当价格高到足以让同样的名义需求冲动转化为足够低的吨位时,推动价格上涨的市场失衡才会消退。”

换言之,金价上涨的使命是“让同样的钱买到更少的金子”,直到实物需求降至供应能覆盖的水平。摩根大通给出的答案是:“在投资者和央行胃口减弱之前,这个价格可能要到8000美元/盎司以上。”

380吨:金价上涨的“盈亏平衡点”

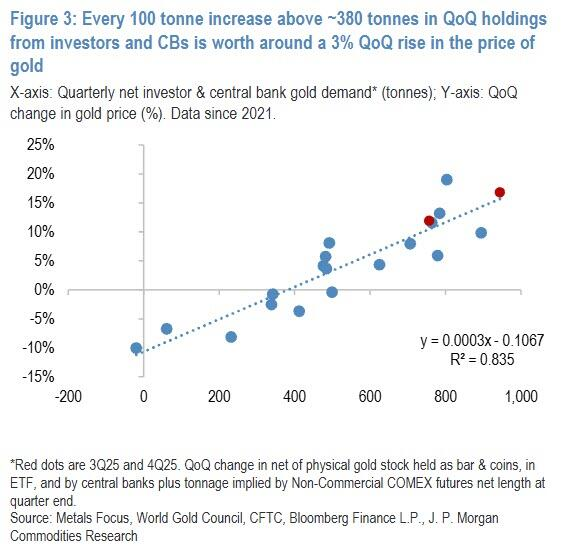

为了将理论转化为预测,摩根大通对央行与投资者的季度需求吨位与金价变化进行了回归分析。

数据挖掘显示,每季度来自这两个渠道的实物需求必须超过380吨,该季度的金价才会上涨。

这一结论具有极高的历史稳定性——从2010年开始的长期回归分析得出了几乎相同的盈亏平衡水平(约376吨)。

8400美元:名义需求下的理论顶部

站在投资者的角度,最直观的计算方式是:金价要涨到多少,目前的资金量才买不到380吨金子?

摩根大通数据显示,过去两个季度,投资者和央行的名义需求平均略高于1000亿美元。如果假设这一名义资金规模保持不变,通过简单的除法即可得出结论:

“金价需要升至约8400美元/盎司,才能使吨位数据降至380吨以下——而380吨正是历史上维持价格上涨所需的门槛。”

摩根大通承认,这只是一个有限的启发式模型,未考虑珠宝需求和废金回收供应的变化。但该行强调,结论是明确的:

“虽然随着金价走高,上方的空气确实变得越来越稀薄,但我们认为,目前还没有接近黄金结构性反弹面临‘因自身重量而崩溃’的风险。”