香港稳定币发令枪响,10月发牌

2025-08-13 21:25:15 · chineseheadlinenews.com · 来源: 秦朔朋友圈

《香港稳定币条例》终于在2025年8月1日正式生效,各大机构可根据条款申请牌照。据悉,近50家企业、金融机构已经跃跃欲试,包括中国科技巨头蚂蚁和京东。

香港监管机构将合作推进牌照的颁发工作。其初步设想是在三个月内,即2025年10月底前,发放第一批牌照。此举旨在为持牌机构留出充足的准备时间,以便在年底圣诞节前完成稳定币发行的相关工作,并为业务做好准备。

早在6月,全球资本市场就掀起了一股稳定币概念投资浪潮,从“稳定币第一股”Circle,再到香港持牌上市券商。然而,其中炒作的成分仍占据半边天。未来,焦点将转移到务实层面——在香港监管方陆续发放牌照后,各市场主体将进行市场推广并发行稳定币,逐步培育市场,长远目标是实现跨境结算与交易。

关键问题在于,究竟哪些机构可能先拿到牌照?哪些是真商机,哪些又只是炒作?

01

首批入选机构难超10家

稳定币发行牌照的审批将采取市场化原则,但是门槛其实并不低,一线从业者对笔者坦言,预计第一批并不会超过10家。

|作者整理

之所以说准入门槛较高,是因为监管方面要求运营方须具备金融、IT、市场营销等多方面的综合能力,并拥有客户资源。

此外,维持牌照运营的固定成本高昂,例如必须配备负责人员和办公场所等,每年可能产生数千万元的固定成本。因此,市场将通过这种高昂的运营成本形成自然的淘汰机制,经营不善或规模不足的机构将难以持续。

虽然2500万港元的门槛对一般机构存在难度,但对于大型机构而言并非为主要障碍。因此,预计申请机构类型将非常多元,除了科技公司,还将包括有相应资质的金融机构、供应链企业、跨境贸易公司、保险公司和银行等。

资深区块链、稳定币从业者李炼炫对笔者提及,申请材料包括涵盖三年及以上时间的商业计划,公司股权机构,每个实控人的经审计的财务报表等。

在申请阶段,普遍会遇到两个难题:

一是申请人的应用场景,是否能真正解决实际痛点,是否有真实的业务需求,体量规模有多大;

二是反洗钱问题,香港金管局很关注如何避免稳定币被不法分子利用作为洗钱工具,特别是在跨境使用的场景。

李炼炫还透露,监管当局对于落地的应用场景并未特别设限,着重考察各申请机构应用场景的合理性和规模。只不过目前市场普遍认为,稳定币在跨境支付领域优势最大,因而可能最容易落地。

但另一方面,这也意味着跨境支付这一应用场景竞争激烈,如果一般申请机构主打跨境支付应用场景,很难成功申请牌照。因为首批牌照只有个位数,监管优先考虑的发放对象是技术更成熟、实力更雄厚的公司。

02

对生态链影响几何

稳定币牌照的发行究竟对生态链影响几何?

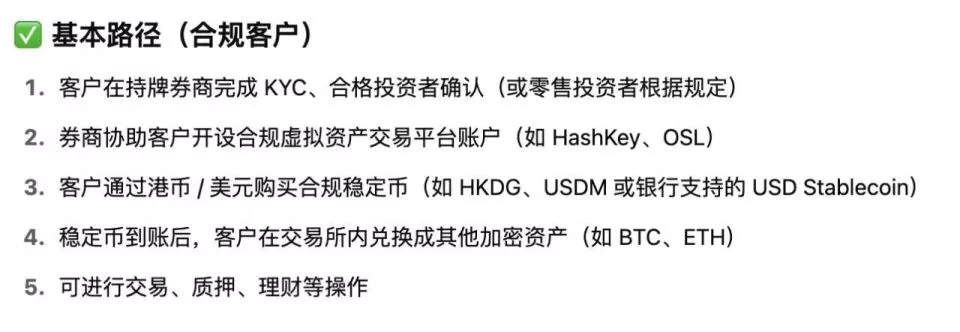

首先而言,券商可能是头号受益人之一。多家香港本地券商(如胜利证券、艾德证券等)已完成第1号牌升级,国泰君安国际则在6月成为首家内地券商。

消息公布当日,该券商股价上涨近200%。券商主要开展的是“分销”性质的交易服务,而非自营交易所运营,为虚拟资产交易所发挥“导流”作用。

|作者整理

资本市场之所以如此热情高涨,是因为预期券商的佣金和交易收入将增加。其次,券商持牌后可提供虚拟资产托管、冷钱包等服务,形成平台黏性与客户留存。若未来开放更多理财产品,例如加密货币结构性票据、ETN(加密交易所交易票据)等,还将打开新的增值服务收入。

更重要的是,新业务也有助于吸引年轻投资者与高净值客户,尤其是对虚拟资产感兴趣的新一代。不过,究竟前景是否真的有预期的这么光明,仍有待实践检验。

除了券商,香港持牌的虚拟货币交易所也可能受益。当前,香港有11家持牌交易所,其中运营时间最长的已有两年多。

然而,这些交易所的交易量普遍不大,甚至尚未实现盈亏平衡。这表明市场需求不足,投资场景有限。原因也在于,香港的合规要求非常高,因此交易所上线的币种非常有限,导致市场深度和流动性相对不足,个别一度陷入经营困局。

相比之下,海外交易所Coinbase、币安等之所以盈利丰厚,就是因为币种更多,包括不少所谓“山寨币”“空气币”,ICO(首次代币发行)也可以为交易所带来可观的上市费。有了更多传统券商的导流,香港持牌交易所的处境能否有所改善也有待观望。

除了券商,银行在稳定币生态中主要扮演两个角色。首先是第三方托管行,其次银行自身也可能申请牌照成为稳定币发行商。

银行拥有大量有跨境资金往来需求的商业客户,若他们转向使用稳定币进行支付(例如,手续费可能从千分之五降至十万分之五),银行的传统转账手续费收入将大幅下降。为避免客户和业务流失,银行有动力自己开展此项业务。虽然单笔收入可能减少,但可以保住客户和市场份额。

银行具备天然的客户基础和相对较强的IT能力,可以直接将稳定币转账功能整合进现有平台,为客户提供更便捷的服务,免去客户在其他发行商处开户或设置电子钱包的繁琐步骤。

对于大型银行而言,申请牌照的成本(约两三百万港元)远低于客户流失带来的损失,因此它们很有可能会参与其中。

03

香港仍受内地政策影响

在稳定币热潮下,必须认清的事实则是,香港仍是一个小众市场,而且港元也并非国际主流货币,和美元稳定币的深度难以比拟,因此,稳定币仅仅停留在试水阶段。

具体而言,与美国全国性推广不同,香港的稳定币法规仅限于本地,仅依靠香港数百万人口的应用场景,不足以推动其存量实现显著增长。如果要实现更大规模,需要撬动中国内地巨大的市场。

但在国内进行推广面临法律限制,目前推广活动只能在香港进行,如果无法吸引内地用户或机构的应用,效果将非常有限。

一个主要的担忧是,如果市场推广不力,已获批的牌照可能会在几年后性价比下降,这在香港过去的金融创新中也曾出现过,例如港交所的某些人民币产品就因应用场景过少而未取得理想效果。

香港拥抱创新的态度值得认可,但内地的监管政策仍非常严格,内地在几年前就基本禁止了所有加密货币相关活动,即使是在香港券商平台,稳定币、比特币ETF的交易等都禁止了持有内地身份证的客户。

短期内,推出离岸人民币稳定币的可能性也不高,尽管早前一众“专家”呼吁人民币稳定币,从而推动人民币国际化进程。

且不提中国央行的“亲儿子”仍是央行早前发行的数字人民币,人民币国际化的一个核心障碍在于其尚未实现完全自由兑换,这一限制同样适用于与之挂钩的稳定币,使其难以真正实现国际化。因此,当前阶段可以理解为“先试先行”。

04

香港版Circle仍需时间

今年6月,合规美元稳定币第一股Circle在美国上市,短短两日内股价暴涨至107.7美元,相较发行价(31美元)累计涨幅高达247%,一度升破200美元,足见国际资本市场对稳定币前景的看好。

香港未来是否会出现像美国Circle(稳定币第一股)公司那样的行业龙头?答案是有可能,但数量会极其有限。

原因在于,一家公司从获得牌照到运营产生数千万利润并达到上市标准,可能需要至少三年的运营周期。

因此,预计在未来两到三年后,可能会有类似Circle这样的公司出现并寻求上市,尤其在新加坡对稳定币持相对保守态度(例如2025年4月和6月发布了严格的监管要求)的背景下,香港有机会借此大力发展,争夺市场主导地位。

还要注意的是,之所以Circle发行的合规稳定币USDC增速如此迅猛,是因为选对了合作伙伴或分销体系——全球最大的合规加密资产交易所Coinbase。

2018年,Circle与Coinbase成立CENTRE联盟,推出USDC。更早之前,Circle的理想是打造“下一代支付网络”,类似于“比特币版PayPal”,提供低成本、快速的P2P支付和数字资产交易服务,但后来放弃CirclePay,专注于稳定币USDC,而Coinbase则上线USDC供用户交易。

因此,香港仍需厚积才能薄发。进入2026年,香港规划的重点将是进行大规模推广,促进稳定币的落地实施,并进一步提高其结算效率。

届时,香港可能会选择与一些友好国家签署谅解备忘录,以拓展稳定币的应用场景。

05

大部分RWA产品仅是炒作

除了稳定币,RWA(现实世界资产)也成了炒作标的。所谓RWA,事实上这就是此前各界热议的Web3,如今Web3与传统金融真正并网运行。

行业原来是两个极端,一边是BTC(比特币)、ETH(以太坊)等完全链上的数字原生资产,另一边是完全传统系统,而稳定币和RWA的出现把两者之间的空白打通了,这就是“数字孪生”。

它的本质是现实世界资产的链上映射,是资产级别的Web3。比如绿色电力的收益权、汽车仓储的仓单、国债、黄金??一切可计量、有权属的数据都能变成链上可交易资产。

不过,从业者也对笔者坦言,目前市场上的大部分RWA案例都只是作为营销宣传噱头,没有真实价值。

在李炼炫看来,未来只有两类RWA产品有市场价值:

一是代币化货币市场基金、代币化国债,主要为稳定币提供收益,且兼具流动性;

二是代币化股票,代币化股票的高风险和高收益特征,会吸引一部分链上用户。

其他RWA产品,特别是对于实物类资产RWA,这类RWA产品很容易出现失真问题,即链下实物的状况与链上Token记录不能保持一致,即“双重抵押”和“真实性风险”。

例如,房产A在现实中已经质押给银行,但项目方在链上又铸造出一个RWA代币,并将它用于DeFi借贷。如果链上参与者信任该代币背后的“房产A”,但实际上已被他用,等于资产被重复使用,增加系统性风险。

此外,大部分RWA产品并没有发行的必要,因为并没有解决任何实际问题,并不是换了一个发行载体(换成Token),就可以改变资产的风险收益特征、降低融资门槛和成本。相反,代币化的成本比较高昂,也很难扩展融资渠道。