关税战导向美元危机

2025-07-19 12:25:33 · chineseheadlinenews.com · 来源: 峻声博客

川普发动关税战,也有相当收获,那就是关税确实收了不少。美国政府4月关税收入190亿美元,5月上升至230亿美元,6月将超300亿美元。摩根斯坦利7月2日研报估计,美国政府关税收入已经达到年化3270亿美元的水平。这几乎是2024年关税收入的4倍,能达到美国联邦政府总收入的6%。

对于缺钱的美国政府,3000亿美元的关税收入如果能一直持续,好处很大。因此川普肯定会将之作为重大成果,更加坚定地大收关税。

另一个“利好”是,关税战并未让美国出现通胀,4月与5月CPI同比增2.3%、2.4%,这个数据并不算高,川普据此催促降息。原因是,关税战只打了三个月,之前美国进口商也突击囤货,电子产品等关键商品还有豁免。三个月多收了400多亿美元的关税,而美国一个季度的GDP有7万亿美元以上,由各方吸收,并不会立刻导致通胀。如果长年累月持续征收,是会带来一定通胀效应的。

值得注意的是,因为中美贸易短暂中断,美方察觉通胀要出问题,迅速调整避免出大问题。川普和几个超市集团老板交流,发现不对劲了。因此,加一定程度的关税其实问题不大,即使高到30%以上,也可以豁免避免明显通胀。但如果和中国这样的大供应商打成贸易中断,通胀指标立刻就会出大事。笔者以为,这也是中国关税战斗争的重要收获,以前总担忧中国厂商被针对出口不顺,完全可以换个思路,干脆断供,看对方上哪找供应。

川普的再一个利好,是美股收复了关税战的短期大跌,纳斯达克、标普500指数都创出了新高。在短期利空冲击下,美股从高点下跌20%以上,但技术性熊市只有一两天,在4月9日川普暂停行动后就暴力反弹了。之后美股创出新高并非孤例,而是全球性的货币现象,如德国与英国股市也创出新高。

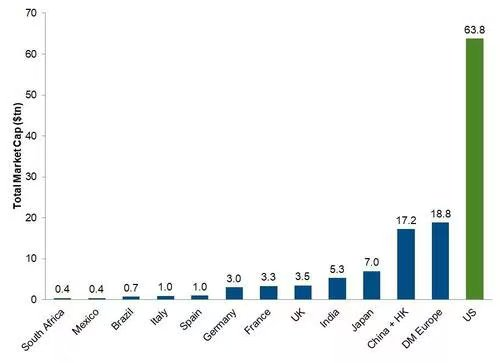

以“巴菲特指标”等传统股市指标,美股市值相当于GDP的220%,远超正常的80%,市盈率也在历史高位,绝对是泡沫指标无数的情形。6月末,美股市值占全球总市值约一半,有的统计是占60%,十分夸张。

过去股市的估值之所以较低,原因是美元的地位稳固,美元很值钱,上市公司挣几十亿美元利润不容易。在美联储、欧央行、日本央行多次QE操作之后,全球资金泛滥,美元、欧元、日元价值虚高现象极为严重,特别是美元。全球对于国际货币失去信心了,与过去有根本不同。

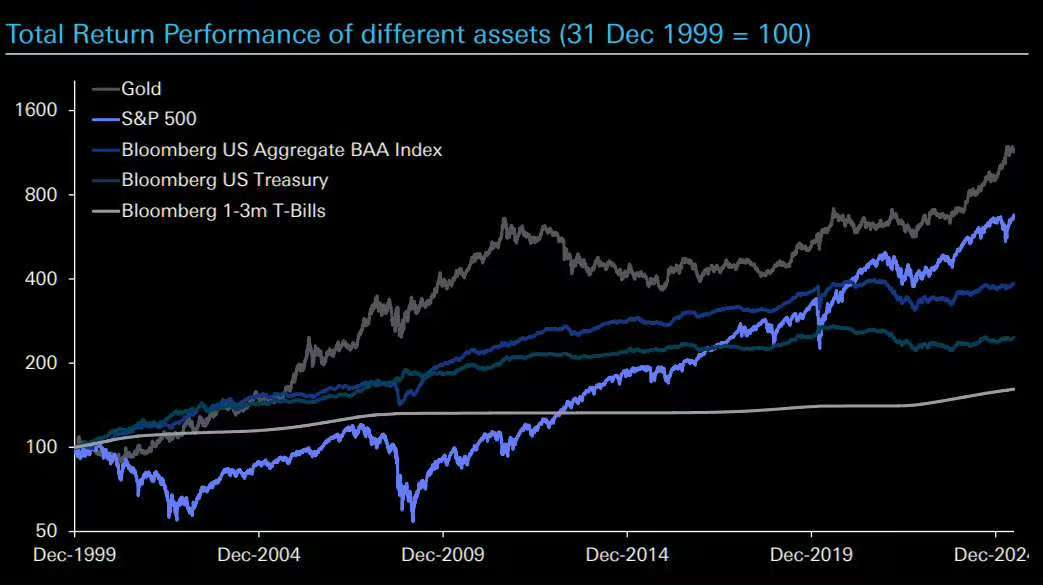

以1999年12月31日市值为基准,不同资产的总体回报率表现折线图,其中深灰色为黄金

以1999年12月31日市值为基准,不同资产的总体回报率表现折线图,其中深灰色为黄金

2000年以来,黄金从280美元每盎司,涨到了3300美元,涨了11倍之多。而美股是6.8倍,几个债券指数更没法比。从理财的角度看,与2000年那时相比,美元大幅贬值的感觉相当强烈。黄金与美股的长线大涨,正说明美元相对贵金属、优质上市公司价值大幅下降。

美元在美国内部的价值大幅缩水,在国际上购买商品的价值还维持着,因为暂时没有替代品,中国商品与低估的人民币汇率对美元的国际价值起了决定性作用。

川普发动关税战以来,一个显著迹象是美元指数大跌了,2025年跌了约10%。需要注意美元指数只包含6种货币,欧元权重超过一半。美债利率高于欧债,欧盟还降息了,瑞士央行甚至回到了零利率,美元指数却大幅下跌。

笔者感觉,市场上对于美元的长线看空情绪,可以说达到了历史之最。一个最明显的迹象是,20年、30年期的美债不好卖了,虽然利率高达4.8%以上。美债流动性还没出问题,因为市场对于几个月、一两年期的短期美债觉得还没事,不至于就出问题,利息也有4%以上,琢磨理财的资金很多,买盘不错。但美国财政部国债拍卖就以短债为主了,其实不太好,过一阵子又到期了。

如果要唱衰美国,美债现在不能算市场必注焦点了,肯定不会违约,只要美联储包底。日债都没有违约,只是失去流动性。笔者唱衰美债多年,现在关注美国经济的都知道美债的大问题了,不时有相关消息,美债危机的常识迅速普及。

某种程度上,可以说美国的危机走到了最后一步。